Weniger als 14% der Deutschen (über 14 Jahre) sind in Aktien investiert. Dabei sind Aktien die ideale Möglichkeit, an der internationalen Wertschöpfung erfolgreicher Unternehmen teilzuhaben. Die Dividende, die diese Unternehmen zahlen, stellen eine Gewinnbeteiligung dar, die Du als Anteilseigner ausgeschüttet bekommst.

„Vor langer Zeit hat mich Ben Graham gelehrt: ‚Preis ist, was Du zahlst und Wert ist, was Du kriegst.‘ Ob wir über Socken reden oder Aktien, ich bevorzuge es, Qualitätsware zu kaufen, wenn die Preise günstig sind.“

~ Warren Buffett

Aktien als Wertanlage

Als Gegenargument zu Aktien wird oft das Risiko angeführt, welches ihnen innewohnt. Und tatsächlich: Aktien sind im Vergleich zu anderen Anlageklassen sehr volatil. Jedoch handelt es sich bei Kursverlusten erst einmal nur um einen hypothetischen Wertverlust – denn zu einem finanziellen Verlust wird es für Dich erst, wenn Du die Aktien dann auch verkaufst (siehe auch Finanzkrisen).

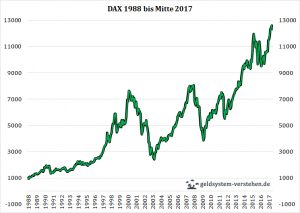

Das musst Du aber nicht. Wer in Aktien investiert, sollte langfristig investieren. Wie das Deutsche Aktieninstitut herausgefunden hat, konntest Du die letzten 50 Jahre keine Verluste machen, wenn Du im DAX (Deutscher Aktien Index) investiert warst und 13 Jahre lang nicht verkauft hast.

Quelle: "Einmal Dividende bitte!" von Jens Helbig, S. 33.

Aufgrund des Wirtschaftswachstums und der Inflation (Preiswachstum durch die Geldschöpfung der Zentralbanken), steigen die Aktienmärkte auf mittlere bis lange Sicht. Je solider und je mehr Wachstumspotential die Unternehmen aufweisen, desto geringer das Risiko, dass sie tatsächlich einmal pleitegehen.

Während also die Kurse mal gut und mal schlecht ausfallen, kassierst Du Jahr für Jahr Deine Gewinnbeteiligung – die Dividende.

Die Dividendenrendite

Doch wie hoch sind die Dividenden und was kosten sie mich?

Jedes Unternehmen hat seine eigene Dividendenpolitik. Diese reicht von einer Ausschüttungsquote von 0%, also gar keine Dividende, bis teilweise über 100%, wenn das Unternehmen die Dividende über Fremdmittel finanzieren muss.

Um die Dividende einstreichen zu können musst Du lediglich einmal die Aktie des Unternehmens gekauft haben oder in einen ETF investiert haben, der Dividendentitel mit einschließt (siehe auch “Passives Einkommen und Vermögensaufbau mit ETFs“). Pro Aktie bekommst Du einmal Dividende. Wenn Du also 10 Aktien besitzt, dann bekommst Du auch 10 Mal Dividende.

Eine interessante Kennzahl ist die Dividendenrendite. Diese zeigt Dir den prozentualen Anteil der Dividende am Aktienkurs an. Ein Beispiel: Die Dividende beträgt €3,00 und der Aktienkurs liegt bei €50,00. Deine Dividendenrendite liegt also bei (€3,00/€50,00)*100 = 6%. In dem Beispiel bekommst Du also in dem einen Jahr eine Rendite auf Deine Investition von 6%. Wie die Rendite die folgenden Jahre aussehen wird, weißt Du zwar heute noch nicht, aber selbstverständlich sind die Unternehmen bemüht, die Höhe der Dividende mindestens aufrecht zu erhalten.

Die 6% Dividendenrendite bedeuten gleichzeitig, dass Du eben 6% Deiner Investition wieder ausgezahlt bekommen hast. Bei gleichbleibender Dividendenhöhe bräuchtest Du also 100%/6% = 16,7 Jahre, bis sich Deine Investition amortisiert hätte.

Da sich der Aktienkurs eines Unternehmens ständig ändert, macht es Sinn, sich seinen Einstiegskurs beim Kauf zu notieren. Mit ihm kannst Du Dir Deine persönliche Dividendenrendite ausrechnen. Wenn also im nächsten Jahr der Kurs bei €60,00 (statt €50,00) liegt, dann wäre die offizielle Dividendenrendite bei gleichbleibender Dividende (€3,00/€60,00)*100 = 5%. Da Du aber für €50,00 eingestiegen bist, beträgt Deine persönliche Dividendenrendite weiterhin 6%.

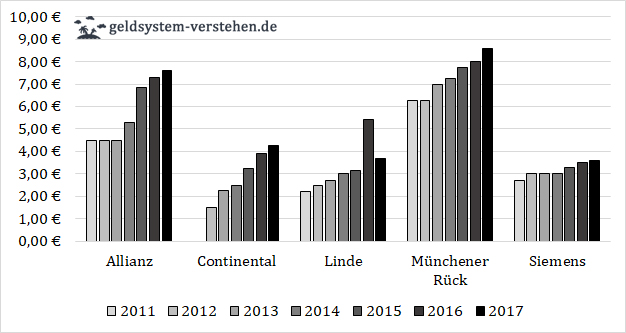

In folgender Grafik erkennst Du die Dividendenausschüttungen der dividendenstärksten Unternehmen des DAX der letzten Jahre.

Quelle: "Einmal Dividende bitte!" von Jens Helbig, S. 60.

Wärst Du also am Anfang der Laufzeit eingestiegen, dann hättest Du Dich nicht nur über Kurssteigerungen (siehe vorherige Grafik DAX) freuen können, sondern auch um eine höhere Divide. Diese höhere Dividende hätte dann auch eine Erhöhung Deiner persönlichen Dividendenrendite zur Folge gehabt.

Wenn Du mehr über das Thema Dividende erfahren willst, können wir dir diesen Beitrag von Northern Finance empfehlen. Auf seinem Blog und seinem YouTube Kanal erfährst Du zudem noch mehr über P2P Kredite und ETFs.

Und die Kapitalertragssteuer?

Um auf ein brauchbares Ergebnis hinsichtlich der Ausschüttung zu kommen, musst Du jetzt fairerweise noch die Steuern abziehen. Dafür multiplizierst Du einfach das Ergebnis Deiner persönlichen Dividendenrendite mit 0,721 (genaue Herleitung im Buch “Einmal Dividende bitte!” im Kapitel über Steuern und Gebühren). Von der persönlichen Dividendenrendite bleiben Dir also nur 72,1%, der Rest ist Kapitalertragssteuer, Soli und Kirchensteuer. Hattest Du beispielsweise eine persönliche Dividendenrendite wie in unserem Beispiel von 6%, dann wären das nach Steuern nur noch 4,326%.

Wenn Du monatliche Ausgaben in Höhe von €1.000,- alleine durch Dividendenausschüttungen dieser Aktie decken möchtest, dann berechnet sich das benötigte Vermögen wie folgt:

Jahresbedarf: €1.000,-*12 Monate = €12.000,-

Die 4,326% müssen absolut €12.000,- ergeben. Dafür multiplizierst Du das gesuchte Vermögen x mit der persönlichen Dividendenrendite nach Steuern:

0,04326*x = €12.000,-

=> x= €12.000,- / 0,04326 = € 277.392,51

Um einen monatlichen Bedarf mit Dividenden in Höhe von €1.000,- decken zu können, brauchst Du also in dem Beispiel ein Vermögen von gut einer viertel Millionen Euro. Dieses Vermögen muss Dir eine durchschnittliche persönliche Dividendenrendite von mindestens 6% bescheren, damit Du nach Steuern noch ca. 4,3% Rendite herausbekommst.

Welche Unternehmen sind “sicher”?

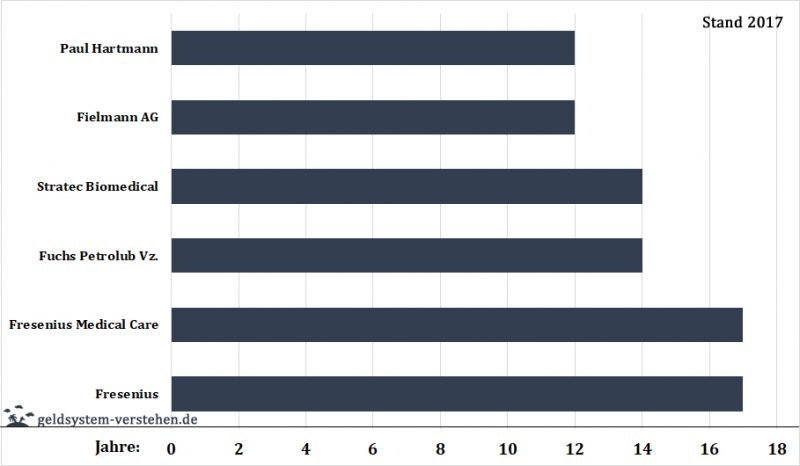

Besonders attraktiv in Bezug auf Deine Dividendenstrategie sind solche Unternehmen, die schon in der Vergangenheit gezeigt haben, dass sie kontinuierlich Dividende gezahlt haben. Genauer gesagt schauen wir uns diejenigen Unternehmen an, die seit X Jahren ihre Dividende jedes Jahr erhöht haben.

In Deutschland sind es Unternehmen wie Fresenius, Fuchs Petrolub und Fielmann, die eine hohe Dividendenkontinuität aufweisen. In folgender Grafik siehst Du, welche deutschen Unternehmen über den längsten Zeitraum ihre Dividende stetig angehoben haben und über wie viele Jahre sich dieser Lauf nun schon erstreckt.

Quelle: "Einmal Dividende bitte!" von Jens Helbig, S. 113, eigene Darstellung.

Das Kalkül bei einer Investition in Unternehmen mit einer besonders hohen Dividendenkontinuität ist, dass diese Unternehmen auch weiterhin zuverlässig ihre Dividende ausschütten. Nicht zuletzt haben es die Unternehmen in der Grafik geschafft, trotz Immobilien-, Finanz- und Staatsschuldenkrise, an ihrer Dividendenpolitik festzuhalten. (siehe auch “Finanzkrise 2008” und “Euro Krise“)

Wie geht es weiter?

Alle Hintergründe zum Thema Dividenden, Aktien, Anlagestrategie und Vermögensbildung erfährst Du im Buch „Einmal Dividende bitte!“. Unter anderem findest Du dort auch eine Liste mit 210 Unternehmen, die über viele Jahrzehnte lang (teilweise über 60 Jahre!) beständig ihre Dividende erhöht haben.

Da Du ohne Depot nicht weit kommst, habe ich die 7 besten Depotanbieter in einem exklusiven Report für Dich verglichen. Du kannst den Report mit einem Klick kostenlos herunterladen.

Hast Du bereits erste Erfahrungen mit Dividenden, Aktien und der Börse gemacht? Wir sind gespannt! Hinterlasse doch einfach ein Kommentar.