Stand 2017 sind allein an der Frankfurter Börse mehr als 1.000 ETFs gelistet. ETFs sind passiv verwaltete Indexfonds und die neue “go-to”-Option für viele Privatanleger. Damit folgen sie dem Ratschlag des wohl erfolgreichsten Investmentgurus aller Zeiten..

„Die Intelligenz von Hedgefondsmanagern ist in der Regel nicht höher als die Kosten, die sie von ihren Investoren verlangen. Langfristig wird man mit passiven und günstigen Indexfonds besser fahren.“

~ Warren Buffett

Wie und warum ETFs funktionieren?

ETFs bilden Indizes ab. Das bedeutet, sie replizieren, entweder physisch oder durch sogenannte Swap-Geschäfte, Aktien ganzer Branchen, Länder und sogar Regionen oder den Geld- bzw. Rentenmarkt. Der Klein- und Privatanleger profitiert dadurch von einer Diversifikation, die noch vor wenigen Jahren nur unter horrenden Transaktionskosten gewährleistet hätte werden können. Du rch Aktien-ETFs abgebildet werden Länder- und Regionenindizes wie der DAX (Deutschlands 30 größte und umsatzstärkste Unternehmen), der S&P 500 (500 größte US-amerikanische Unternehmen) oder gar der MSCI World (mehr als 1.600 der größten Unternehmen aus über 23 Ländern) aber auch spezifischen Branchen-Indizes wie beispielsweise dem ökologisch-nachhaltigen World Water Index (Förderung einer nachhaltigen Wasserversorgung auf der Welt) oder dem MSCI EMU ex Controversial Weapons Index (Unternehmen ausgeschlossen, die auf irgendeine Weise mit der Waffenindustrie verbunden sind), Immobilien-Indizes wie dem FTSE EPRA Eurozone (REITs – passiv verwaltete Immobilienfonds) oder Rohstoff-Indizes wie dem MSCI World Materials (End of Day) Index (Abbildung der weltweiten Rohstoff-Kursentwicklung).

rch Aktien-ETFs abgebildet werden Länder- und Regionenindizes wie der DAX (Deutschlands 30 größte und umsatzstärkste Unternehmen), der S&P 500 (500 größte US-amerikanische Unternehmen) oder gar der MSCI World (mehr als 1.600 der größten Unternehmen aus über 23 Ländern) aber auch spezifischen Branchen-Indizes wie beispielsweise dem ökologisch-nachhaltigen World Water Index (Förderung einer nachhaltigen Wasserversorgung auf der Welt) oder dem MSCI EMU ex Controversial Weapons Index (Unternehmen ausgeschlossen, die auf irgendeine Weise mit der Waffenindustrie verbunden sind), Immobilien-Indizes wie dem FTSE EPRA Eurozone (REITs – passiv verwaltete Immobilienfonds) oder Rohstoff-Indizes wie dem MSCI World Materials (End of Day) Index (Abbildung der weltweiten Rohstoff-Kursentwicklung).

Darüber hinaus sind Investitionen in ETFs heute einfacher als je zuvor. Eine Stunde Arbeit kann genügen, um Deine finanzielle Zukunft zu sichern und Dir langfristig ein Vermögen aufzubauen und sogar als finanzieller Faulbär Millionär zu werden.

Mit ETFs profitierst Du vom Geldsystem und der Wertschöpfung

In unserem Blog haben wir häufig genug die Unzulänglichkeiten des herrschenden Finanz- und Geldsystems thematisiert. Insbesondere die Inflation der Zentralbanken – Inflation gleich Geldmengenausweitung, die zu einer Erhöhung der Preise führt – “enteignet” mehr als 90 Prozent der Bevölkerung schleichend. Von Tag zu Tag wird Geld relativ immer weniger wert, während es im Nominalbetrag gleich bleibt. Eine kluge Verblendung der Tatsachen.

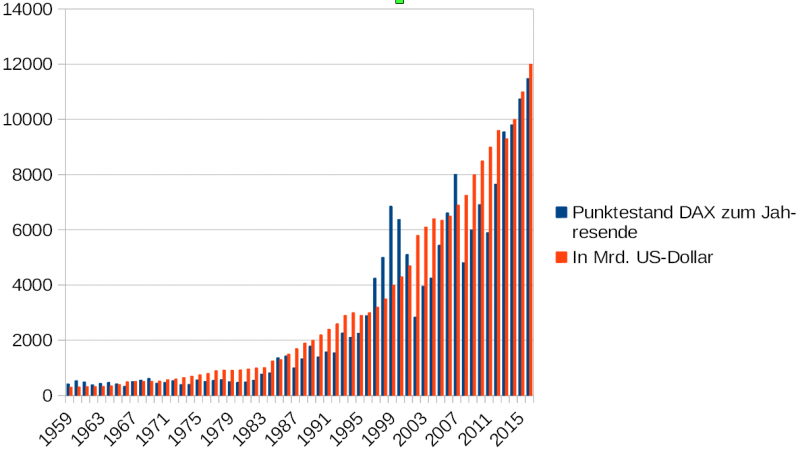

Mit Aktien-ETFs können wir aber die Seiten wechseln und von der sogenannten Asset Price Inflation profitieren. Asset Price Inflation beschreibt den Anstieg der Preise von Vermögenswerten. Dazu gehören zum Beispiel Wertpapiere, wie Aktien und ETFs, aber auch Sachwerte wie beispielsweise Immobilien. Dieser Anstieg ist der Geldflut der (zum Teil privaten) Zentralbanken dieser Welt zu verdanken. Schließlich wissen wir, dass das gedruckte Zentralbankgeld nur als Sockel dient, mit dem Privatbanken vielfach gehebelte Giralgeld-Kredite vergeben. Ein Großteil des erzeugten Geldes fließt allerdings nicht länger in die Realwirtschaft, sondern wird von den Finanzmärkten – ähnlich einem Schwarzen Loch – magisch eingesogen und führt zu von realwirtschaftlichen Entwicklungen abgekoppelten Preiserhöhungen (Kursanstiegen). Von diesen Kursanstiegen profitieren Investoren heute mehr denn je und genau deshalb sollten wir auf ihre Seite wechseln! Die Korrelation zwischen dem DAX-Punktestand und dem Anstieg der US-amerikanischen Geldmenge kannst Du nachfolgender Grafik eindrucksvoll entnehmen.

Quelle: "Die Faulbär-Strategie zur Million" von Christopher Klein, S. 21.

Warum Du durch ETFs den Bankberater überflüssig machst?

Wie bereits erwähnt, sind ETFs passiv verwaltete Indexfonds. Das heißt, sie werden anhand vorher festgelegter Parameter durch computergestützte Systeme zusammengestellt und verwaltet. Damit zählen sie zu den, für den Klein- und Privatinvestor, von vielen Börsengurus empfohlenen passiven Anlagen. Das hat gleich mehrere Vorzüge, die den Bankberater-Job in Zukunft überflüssig machen könnte. Schließlich erhält er für ETFs keine Provision und wird sie deshalb kaum vorschlagen (sondern aktiv verwaltete Fonds bewerben).

Die “Kunst” des passiven Anleger?

- Passive Anleger sind kaum emotional involviert.

- Passive Anleger profitieren von der regionalen, branchenspezifischen, oder gar globalen Wertschöpfung.

- Passive Anleger automatisieren ihre Investitionen und reduzieren damit den zeitlichen Anteil auf ein Minimum.

- Passive Anleger schwimmen als kleiner David im Windschatten der großen Goliaths mit.

- Passive Anleger verfolgen einen langfristigen Anlagehorizont (5 Jahre und mehr).

- Passive Anleger sitzen, aufgrund des langfristigen Anlagehorizont, kurzftistige Kursschwankungen und Finanzkrisen einfach aus.

- Passive Anleger profitieren maximal vom Zinseszins-Effekt.

- Passive Anleger verfolgen einen sicheren Pfad und erreichen durch ETFs eine extrem breite Diversifikation.

- Passive Anleger bilden Vermögen im Liegestuhl, während andere am Bildschirm kleben und den Börsenticker verfolgen..

- Passive Anleger beteiligen sich nicht am Nullsummenspiel der Börse.

- Passive Anleger halten den technischen Aufwand gering.

- Passive Anleger lässt die Entscheidung des perfekten Einstiegszeitpunktes kalt.

Vorteile und Nachteile von ETFs

ETFs sind der perfekte Einstieg, um als “kleiner Mann” vom Finanzmarkt zu profitieren. Sie bieten alle Vorzüge und halten die Risiken durch eine breite Diversifikation extrem gering. Nichtsdestotrotz meinen viele Menschen nach wie vor, dass sie bei aktiv verwalteten Investmentfonds – spätestens nachdem sie vom subjektiven Bankberater “geimpft” wurden – besser aufgehoben wären. Daher möchte ich in diesem Kapitel kurz die wesentlichen Vorteile von ETFs den Nachteilen gegenüberstellen.

Vorteile von ETFs

- ETFs sind die deutlich günstiger in der Verwaltung (geringer sogenannter TER)

- ETFs verlangen keine Ausgabeaufschläge (Agio).

- ETFs bieten eine enorm hohe Liquidität. Sie sind jederzeit kauf-, verkauf- und nachkaufbar.

- ETFs bieten den einfachsten und sichersten Einstieg in den Finanzmarkt – bereits ab 25€ im Monat!

- ETFs sind transparent.

- ETFs bieten durch ein breit gestreutes Portfolio eine hohe Diversifikation und damit Sicherheit für den Anleger. (ein ETF muss mind. 20 Unternehmen halten) → gute Risikostreuung zu einem unschlagbaren Preis.

- ETFs können nach Belieben individualisiert werden. Der Aufbau eines individualisieren (Welt-)Portfolios ist ohne große Mühen möglich!

- ETFs versprechen neben konstanten Dividendenzahlungen zusätzliche Kursgewinne.

- ETFs sind durch ETF-Sparpläne zu 100% automatisierbar und damit perfekt für finanzielle Faulbären.

- ETFs sind perfekt für passive, langfristig orientierte (faule) Privatanleger.

- ETFs haben kein Emittentenrisiko, da ETFs zum sogenannten Sondervermögen zählen.

Nachteile von ETFs

- ETFs können mit ihrer Marktmacht eine Abschwungphase verstärken, wenn viele Anleger zugleich verkaufen.

- ETFs halten generell weniger Barreserven, als aktiv gemanagte Fonds. Das könnte in Krisenzeiten zu Auszahlungsaussetzern führen.

- ETFs auf den großten MSCI World beinhalten zusätzlich ein Währungsrisiko, da die ETFs auf US-Dollar lauten. Mittlerweile gibt es aber auch sogenannte “hedged” ETFs, die dieses Risiko gegen geringe Gebühren eliminieren.

- In Krisenzeiten performen aktiv gemanagte Fonds meist besser.

- Bei synthetischen ETFs besteht ein sogenanntes Kontrahentenrisiko, wenn der Swap-Partner zahlungsunfähig wird.

- ETFs verlangen einen langfristigen Anlagehorizont und sind nichts, um schnell reich zu werden (aber, das ist ohnehin eine Illusion).

- ETFs verursachen, im Gegensatz zu Einzeltiteln, laufende Gebühren (TCO). Das ist der Preis für ein diversifiziertes Portfolio.

- Mit Länder-ETFs ist es nicht möglich sogenannte Überrenditen zu erzielen, da sie immer den jeweiligen Markt abbilden.

Passives Einkommen durch ETFs oder Vermögensaufbau?

Bei der Investition in ETFs müssen wir von vorneherein eine wichtige Entscheidung treffen. Und zwar die Wahl zwischen ausschüttenden und thesaurierenden ETFs. Was kompliziert klingt, ist eigentlich nur die Wahl zwischen passivem Einkommen oder passiven Vermögensaufbau.

- Ausschüttende ETFs schütten die Erträge (Dividenden und Zinsen) an den Anleger aus. Dadurch kannst Du Dir ein passives Einkommen durch ETFs aufbauen bzw. die Erträge selbst reinvestieren (was mit Kosten verbunden sein kann).

- Thesaurierende ETFs legen Erträge wieder an. Dadurch kannst Du Dir, ohne eigene weitere Anstrengungen über die Zeit ein Vermögen aufbauen. Ein Beispiel? Wer 1.000€ im Monat in einen thesaurierenden ETF investiert, dafür 8,5% Zinsen im Jahr erhält, und diese Sparquote jährlich um 10% erhöht ist in 30 Jahren fünffacher Millionär. Du profitierst bei thesaurierenden ETFs also vom Zinseszins-Effekt.

- Last but not least ist ein automatischer ETF-Sparplan das optimale Tool des finanziellen Faulbärs. Schließlich profitierst Du nicht nur von der Automatisierbarkeit und dem Zinseszins-Effekt sondern auch noch von dem sogenannten Cost Average Effekt bzw. Durchschnittskostenpreis. Das heißt, dass Du mehr ETF-Anteile kaufst, wenn die Kurse sinken (und dadurch gerade in Krisenzeiten profitieren kannst) und weniger ETF-Anteile erwirbst, wenn die Kurse sehr hoch sind. Dadurch eliminierst Du die Überlegung und die Gefahr den “perfekten” Einstiegszeitpunkt zu verpassen – den es ohnehin nicht gibt!

Meine 6-Schritte Faulbär-Strategie

Ich hoffe, Du fühlst Dich jetzt schon inspiriert, Deine ersten oder weitere Schritte als ETF-Investor zu gehen. Als Hilfestellung verrate ich Dir meine simple, aber hoch effiziente 6-Schritte Faulbär-Strategie 😀

1. Möchtest Du aktiver oder passiver ETF-Investor sein?

2. Willst Du mit Direktinvestitionen oder ETF-Sparplänen arbeiten?

3. Wie viel kannst und willst Du in ETFs investieren?

4. Willst Du passives Einkommen oder ein Vermögen aufbauen? Damit weißt Du, ob für Dich eher thesaurierende oder ausschüttende bzw. physische oder synthetische ETFs in Frage kommen.

5. Mit welchem ETF-Emittent möchtest Du arbeiten (ist er solvent und hat ein großes Angebot), sind die Ordergebühren kostenfrei und sind die angebotenen ETFs groß genug (Fondsvolumen > 100 Mio. Euro)? Wie hoch sind die laufenden Kosten der ETFs (TER)?

6. Wie willst Du Diversifikation bzw. Asset Allokation gewährleisten?

- Investiere in Länderindizes, um das Länderrisiko zu minimieren.

- Investiere in Branchenindizes, um weiter zu diversifizieren.

- Investiere in Geldmarkt- und Renten-ETFs, um die Inflation auszugleichen und das Gesamtrisiko zu senken (risikoarme ETF-Anteile).

Wie geht es weiter?

Eine konkrete Schritt-für-Schritt Anleitung, inklusive 60 genialer ETFs für Den optimalen Start als Investor und vieles, vieles mehr findest Du im Buch “Die Faulbär-Strategie zur Million“. Da Du ohne Depot nicht weit kommst, habe ich die 8 besten Depotanbieter in einem exklusiven Report für Dich verglichen. Du kannst den Report mit einem Klick kostenlos herunterladen.

Hast Du bereits erste Erfahrungen mit Indexfonds und ETFs machen können? Vielleicht schon erstes passives Einkommen durch ETFs aufgebaut oder konkrete Strategien ausprobiert? Spezifische ETF-Empfehlungen? Dann schreibe Deine Meinung gerne in die Kommentare! 😀